auじぶん銀行の住宅ローンでは、変動金利と固定金利特約をご用意しています。

-

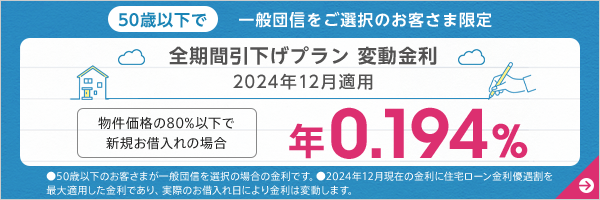

物件価格の80%以下で

お借入れの場合

-

物件価格の80%超で

お借入れの場合

市場の金利情勢などの変化に伴い変動する金利です。

金利は年2回見直されます。借入期間中は、金利タイプの変更が可能です。

| 金利タイプ |

金利 |

当初期間引下幅 |

(参考)基準金利 |

変動(新規借入れ)

物件価格の80%以下でお借入れの場合

|

|

|

|

変動(新規借入れ)

物件価格の80%超でお借入れの場合

|

|

|

|

|

|

|

|

|

ご契約時に決定いただいた金利タイプを変更する場合、その後の金利引下幅も変更となります。

- ※当初ご選択いただいた固定金利特約期間終了後は、お申し出がない限り変動金利へ変更となります。

- ※固定金利特約期間終了後の借入金利は、「金利変更時の基準金利」-「引下幅」が適用されます。

- ※金利タイプの変更については、以下よりご確認ください。

金利タイプの変更

| 当初ご選択の金利タイプ |

当初ご選択の固定金利特約期間終了後の金利タイプ |

引下幅 |

変動(新規借入れ)

物件価格の80%以下でお借入れの場合

|

|

|

|

|

|

変動(新規借入れ)

物件価格の80%超でお借入れの場合

|

|

|

|

|

|

|

|

|

|

|

|

|

- お借入中に金利タイプを変更する場合は、金利の引下幅が変更となります。

- 審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。

ある一定の期間、固定された金利が適用されます。

特約期間は2年~35年でお選びいただけます。

金利プランごとに引下幅、適用金利が異なります。

- 新規お借入れ(物件価格の80%超でお借入れ)

- お借換え

- ※新規で物件価格の80%以下で住宅ローンをお借入れの場合は、表示金利から年0.045%引下げとなります。

| 金利タイプ |

金利 |

当初期間引下幅 |

(参考)基準金利 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ご契約時に決定いただいた金利タイプを変更する場合、その後の金利引下幅も変更となります。

- ※当初ご選択いただいた固定金利特約期間終了後は、お申し出がない限り変動金利へ変更となります。

- ※固定金利特約期間終了後の借入金利は、「金利変更時の基準金利」-「引下幅」が適用されます。

- ※金利タイプの変更については、以下よりご確認ください。

金利タイプの変更

| 当初ご選択の金利タイプ |

当初ご選択の固定金利特約期間終了後の金利タイプ |

引下幅 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

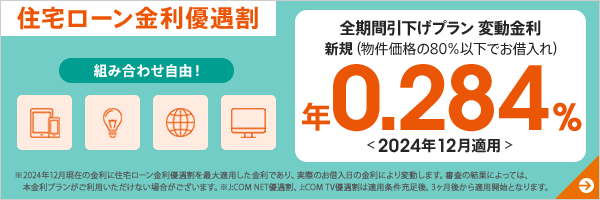

全期間引下げプラン

- 新規お借入れ(物件価格の80%超でお借入れ)

- お借換え

- ※新規で物件価格の80%以下で住宅ローンをお借入れの場合は、表示金利から年0.045%引下げとなります。

| 金利タイプ |

金利 |

当初期間引下幅 |

(参考)基準金利 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ご契約時に決定いただいた金利タイプを変更する場合、その後の金利引下幅も変更となります。

- ※当初ご選択いただいた固定金利特約期間終了後は、お申し出がない限り変動金利へ変更となります。

- ※固定金利特約期間終了後の借入金利は、「金利変更時の基準金利」-「引下幅」が適用されます。

- ※金利タイプの変更については、以下よりご確認ください。

金利タイプの変更

| 当初ご選択の金利タイプ |

当初ご選択の固定金利特約期間終了後の金利タイプ |

引下幅 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

- 固定金利特約期間終了後に金利タイプの変更を行う場合は、金利の引下幅が変更となります。

- 審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。また、固定金利特約期間は、3年・5年・10年に限定されます。

- ※金利はお申込時ではなく実際にお借入れいただく日の金利が適用となります。

- ※金利タイプは、変動金利と固定金利特約の2種類があります。変動金利から固定金利特約への変更はできますが、固定金利特約期間中は、金利タイプの変更を行うことはできません。金利タイプの変更については、以下よりご確認ください。

- ※金利情勢などにより、借入金利の見直しを行う場合があります。

- ※住宅ローンをお借入れいただく際に、必ず団体信用生命保険にご加入いただきます。ご加入いただくプランにより、上乗せ金利が設定されます。

- ※お借入れに際して、auじぶん銀行にて審査を行います。審査の結果によりご希望に添えないことがありますので、あらかじめご了承ください。

- ※借入金額は500万円以上2億円以下、借入期間は1年以上35年以下となります。また、お借入れに際して借入金額の2.20%(税込)の事務手数料が発生します。ご契約中の各種手続きに伴い発生する手数料は以下をご確認ください。

- ※借入対象の物件(土地・建物)に、auじぶん銀行またはauじぶん銀行が指定する保証会社を第一順位の抵当権者とする抵当権を設定します。

- ※借入金利と返済額は、住宅ローンマイページでご確認いただけます。借入金利および返済額に変更がある場合には、返済予定明細にてご連絡します。将来、金利が上昇した場合、返済額が増加する場合があります。返済額の目安は、住宅ローンシミュレーションにて、いつでもご確認いただけます。

- ※住宅ローンをお借入れになる前に、必ず商品詳細説明書などをご確認ください。

- ※お借入後、年2回(4月1日、10月1日)の基準日に、借入金利の見直しを行います。4月1日基準日で決定する新借入金利は、同年6月の約定返済日の翌日から、10月1日基準日で決定する新借入金利は、同年12月の約定返済日の翌日から適用します。ただし、金融情勢などにより基準金利が大幅に変動した場合には、それ以外の日に見直すことがあります。

- ※お借入後、固定金利特約への変更のお申し出がない限り、借入期間中変動金利が適用されます。

- ※お借入後5回目の10月1日を基準日とする借入金利の見直しを行うまで返済額を一定のままとします。この期間中、借入金利に変更があった場合も返済額は一定のまま、その内訳である元金と利息の金額が各々変更となります。以降5年ごとに返済額の見直しを行います(これを5年ルールといいます)。

- ※お借入後5回目の10月1日を基準とした見直しにて毎回の返済額を再計算しますが、借入金利が上昇し返済額が増額となった場合でも、それまでの返済額の125%を超えることはありません(これを125%ルールといいます)。

- ※返済額を「元金を均等割した金額」と「利息」の合計額になるように計算した返済方法のため、元金の減少や借入金利の変動に伴い返済額は都度変わります。

- ※固定金利特約は2年、3年、5年、10年、15年、20年、30年、35年からご選択いただきます(保証付金利プランとなる場合は、3年、5年、10年に限定されます)。ご選択いただいた固定金利特約期間中に適用される借入金利は固定です。また、元利均等返済をご選択の場合は返済額も変動しません。

- ※原則として、固定金利特約期間中は、別の金利タイプへ変更することはできません。

- ※固定金利特約期間終了後の変動金利適用期間中はいつでも固定金利特約へ変更いただけますが、返済日の原則10日前までにauじぶん銀行へご連絡ください。

- ※固定金利特約期間終了時に、再度固定金利特約をご希望される場合は、現在の固定金利特約期間終了日の原則10日前までにauじぶん銀行住宅ローンセンターへご連絡ください(住宅ローン残存期間を超える固定金利特約へ変更することはできません)。

- ※変更後の借入金利は、auじぶん銀行所定の手続完了後に到来する返済日の翌日から適用されます。

- ※金利プランは、「当初期間引下げプラン」と「全期間引下げプラン」の2種類があります。金利プランはお借入時にご決定いただきます。ただし、審査結果により保証会社をご利用いただく場合は「保証付金利プラン」となり、金利プランをご選択いただけません。また、お借入後に金利プランを変更することはできません。

- ※審査の結果金利プランが保証付金利プランとなる場合、ミックスはご利用いただけません。

住宅ローンがはじめてのお客さまは

こちらの情報もおススメ!

- 受付時間

-

- 平日 9:00 ~ 20:00

- 土・日・祝休日 9:00 ~ 17:00

- 電話番号

-

0120-926-777

- ※携帯電話、スマートフォンからもご利用いただけます。

| メニュー番号 |

お問い合わせ内容 |

|

|

auじぶん銀行を名乗る不審なメールを受け取ったお客さまのお問い合わせ

|

|

|

お申込みを検討中のお客さまのお問い合わせ(マイページを作成していないお客さま)

|

|

|

審査中、お手続き中のお客さまのお問い合わせ(マイページを作成済のお客さま)

|

|

|

提携不動産会社や銀行代理業者を通してお申込みのお客さまのお問い合わせ

|

|

|

お借入中のお客さま、ご完済、抵当権解除に関するお問い合わせ

- (1)年末残高証明書の再発行に関するお問い合わせ

- (2)現在お借入中の金利に関するお問い合わせ

- (3)その他のお問い合わせ

|

|

|

|

-

A

住宅ローンの金利は大きく分けて2種類あります。

①変動金利:市場の金利情勢などの変化に伴い、変動する金利が適用されます。

②固定金利特約:ある一定期間、固定された金利が適用されます。

それぞれにメリット・デメリットがありますので、その特徴を理解してご自身の返済計画に合うものをお選びください。

詳しくはこちら

-

A

変動金利は、金利変動リスクがあるため、他の金利タイプよりも金利が低く設定されています。「とにかく金利は低くしたい。月々の返済を抑えたい。」とお考えのお客さまに選ばれています。

詳しくはこちら

-

A

固定金利は、一定期間金利が固定されるため、返済計画が立てやすくなることです。「返済を安定させたい」「より計画的に返済したい」とお考えのお客さまに選ばれています。

詳しくはこちら